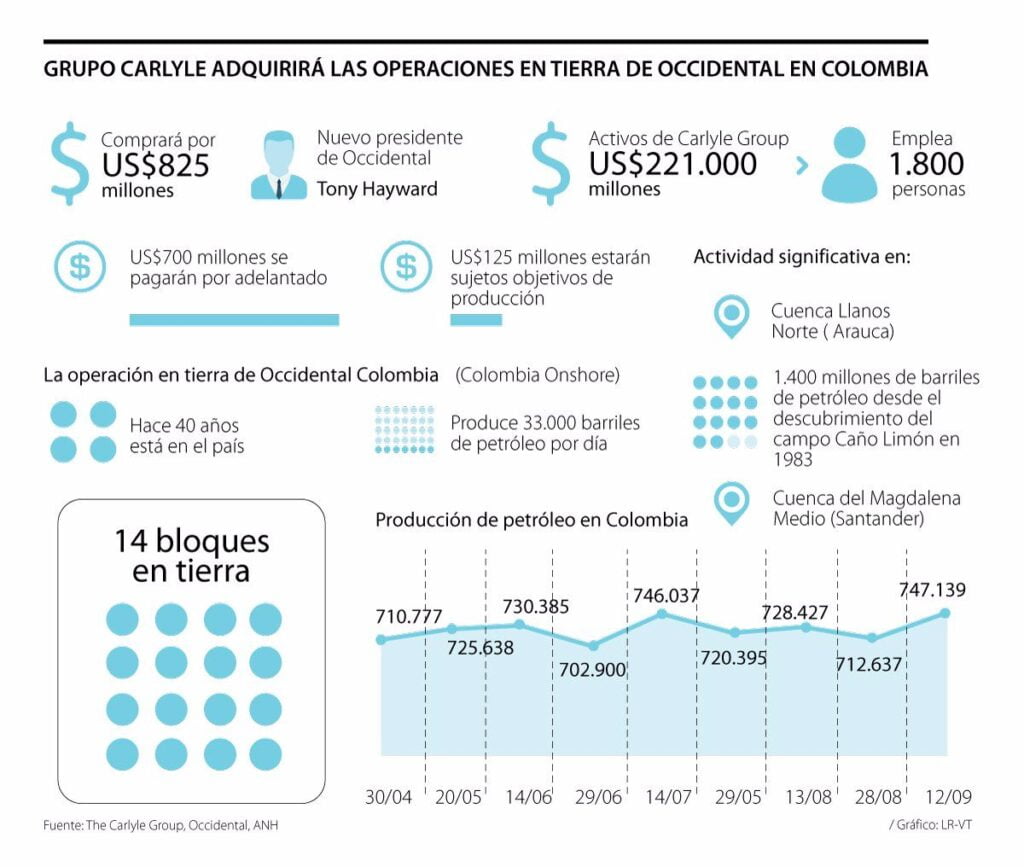

La compañía Occidental Petroleum (OXY) anunció la venta de sus operaciones en tierra (onshore) en Colombia al Grupo Carlyle, firma de inversión global, por US$825 millones. El negocio se da en un momento crítico de la petrolera estadounidense a nivel mundial, por lo que está en proceso de desinversiones de varios activos y evitando incumplimientos de pago de deudas que la podrían llevar al Capítulo 11, según varios medios de ese país.

De esta forma, los 14 bloques en tierra de Occidental y una producción de 33.000 barriles de petróleo al día pasarán a manos del grupo inversionista y la empresa será liderada por Tony Hayward, quien fue CEO de British Petroleum y es el actual presidente de Glencore. La relación más cercana que había Carlyle con Colombia había sido la compra de Atracciones Coney Island, que tiene como subsidiaria a Divertrónica Medellín.

Pero, ¿por qué Occidental decide vender unos activos prósperos y con proyección luego de cuatro décadas en el país? Todo empieza con la compra de Oxy a Anadarko por US$57.000 millones el año pasado, un movimiento importante, pero inoportuno si se tiene en cuenta el precio del petróleo en ese momento y la clase de negociación que se hizo, justo antes de un histórico colapso en el mercado.

Moody’s indicó a mitad de año que la compra de Anadarko dejó a Occidental con más de US$35.000 millones de deuda, comprometiendo su flexibilidad financiera para enfrentar el colapso de los precios del petróleo, causados primero por la guerra de precios entre Rusia y Arabia Saudita, y que luego se sumó la pandemia del covid.

“Esto se da dentro de la necesidad por parte de Occidental de vender activos con el fin de disminuir el apalancamiento luego de la compra de Anadarko”, expresó Carlos Enrique Rodríguez, asociado senior en Credicorp Capital.

Francisco Lloreda, presidente de la Asociación Colombiana de Petróleo (ACP), expresó que “la venta de OXY de sus activos y proyectos en tierra firme, luego de 40 años en el país, genera tristeza”, y que se debe plantear la pregunta de por qué al momento de desinvertir algunas de las grandes empresas privadas lo hacen en Colombia.

“Esta decisión de desinversión de OXY en Colombia se suma a la de Chevron-Texaco el año pasado y la de otras multinacionales grandes del sector, de reducir su presencia en el país a una mínima expresión a la espera de saber si es factible desarrollar sus proyectos, amerita preguntarnos como país, por qué está sucediendo”, expresó.

Entre tanto, el capital de la transacción provendrá de la plataforma Carlyle International Energy Partners, que invierte en oportunidades de petróleo y gas fuera de América del Norte, especialmente en Europa, África, América Latina y Asia.

“Esperamos ser administradores responsables a través de nuestra importante experiencia en la gestión de activos energéticos a nivel mundial, nuestro conocimiento de la industria local”, expresó Marcel van Poecke, director de Carlyle International Energy Partners.

¿Cambio de OXY en Colombia podría afectar los planes de Ecopetrol?

A mediados de 2019, Ecopetrol selló una alianza con Occidental Petroleum Corporation (OXY) para desarrollar yacimientos no convencionales (fracking) en Estados Unidos. Además, en el país tienen una asociación estratégica por lo que se plantea la duda si el cambio de dueños en la operación en tierra puede afectar a la empresa estatal. Según Carlos Rodríguez, asociado senior en Credidorp Capital, “no debería tener un impacto material en la operación de Ecopetrol, a pesar de que tienen bloques en conjunto”.